天风证券维持京东集团-SW “买入”评级

王小孟

2021-11-29 16:02

11月29日消息,天风证券发布研究报告,维持京东集团-SW “买入”评级,预计2021-23年收入9569/11791/13793亿元,同比增28.3%/23.2%/17%;2021年归属股东净利调整至164亿元,2022-23年由198/270亿元升至247/348亿元,同比+50.8%/+41.4%;11月26日美股收盘价对应2021-23年PE为42.7/28.3/20倍。

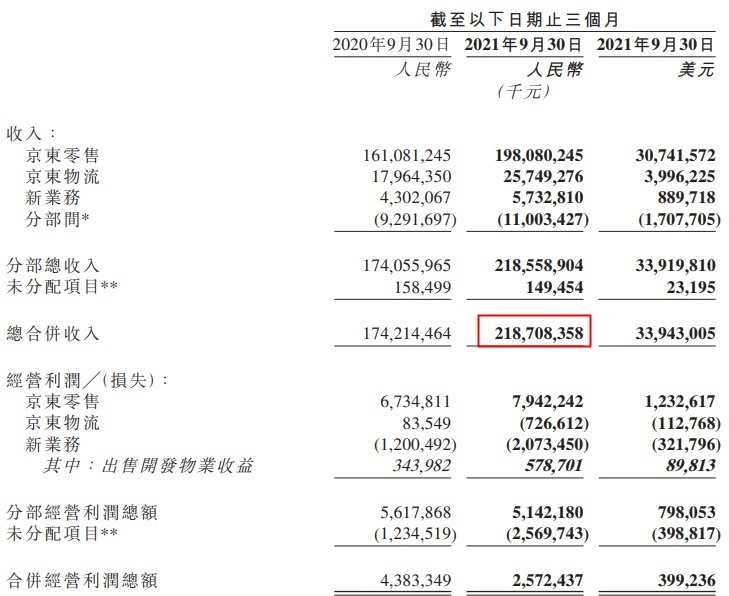

该行指出,京东21Q3总收入为2187.1亿元,yoy+25.5%,高于一致预期1.4%。面对上游供应链紧张、原材料涨价等问题,京东利用长期打造的供应链核心优势,保持了业绩和运营数据的健康增长。

该行指出,京东21Q3总收入为2187.1亿元,yoy+25.5%,高于一致预期1.4%。面对上游供应链紧张、原材料涨价等问题,京东利用长期打造的供应链核心优势,保持了业绩和运营数据的健康增长。

该行称,京东用户群和用户参与度的持续改善,京东Q3年度活跃用户达5.52亿人,同比增长25%,环比净增2030万人,用户复购比率增长23%。展望Q4,供应链紧张的挑战仍将持续,但同时京东零售业务将继续受到用户数量、用户粘性的增长驱动。

该行还表示,Q3京东为商家提供一系列智能化运营工具,降低新商家的进入门槛,同时京东为商家提供一体化供应链解决方案,提升商家运营效率和优化成长路径,基于此,Q3京东POP生态平台建设改善显著。此外,外部履约服务收入占比创新高,带动京东物流整体增长。

此前,国泰君安也发布研究报告,上调京东集团目标价至385.00港元,并维持投资评级为“收集”。凭借在供应链上积累的经验和更加丰富的产品/品牌组合,公司仍在快速增长。我们的目标价相当于60.0倍2021年预测非GAAP市盈率或1.0倍2021年预测市销率。

截至发稿,京东集团报价350.60港元/股,涨1.33%,市值为1.09万亿港元。京东物流则报价25.05港元/股,跌4.21%,市值为1549亿港元。

截至发稿,京东集团报价350.60港元/股,涨1.33%,市值为1.09万亿港元。京东物流则报价25.05港元/股,跌4.21%,市值为1549亿港元。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1

推荐阅读