大摩予阿里巴巴目标价150美元及“增持”评级

5月18日消息,大摩日前发研报指,阿里巴巴可能会在未来6至12个月内“大幅增加”股息、股份回购和股权投资分配,受核心电子商务稳定、重组释放的自由现金流以及非核心业务潜在货币化推动,未来三年可用于分配的现金总额可能达到2000亿美元,予目标价150美元及“增持”评级。

该行表示,除了目前600亿美元的现金余额外,重组还可以释放40%或900亿美元的自由现金流,但假设将“5+N”的30%货币化和股权投资将可筹集500亿美元的增量现金。

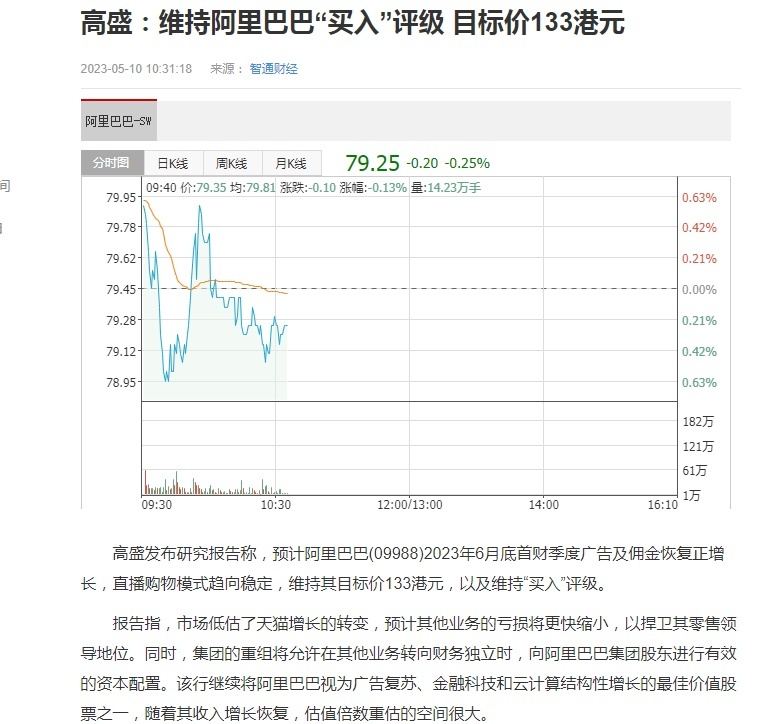

另据了解,高盛近日发布研究报告称,预计阿里巴巴2023年6月底首财季度广告及佣金恢复正增长,直播购物模式趋向稳定,维持其目标价133港元,以及维持“买入”评级。

报告称,市场低估了天猫增长的转变,预计其他业务的亏损将更快缩小,以捍卫其零售领导地位。同时,集团的重组将允许在其他业务转向财务独立时,向阿里巴巴集团股东进行有效的资本配置。高盛继续将阿里巴巴视为广告复苏、金融科技和云计算结构性增长的最佳价值股票之一,随着其收入增长恢复,估值倍数重估的空间很大。

高盛微调2023-2025财年预测,对集团2023财年第四季估计作出调整,估计第四财季收入同比增长5%,除税息税及摊销前盈利(EBITA)为230亿元人民币(不变),同比增长45%,其中计入中国商业EBITA为340亿元人民币(不变),同比增长6%。

值得一提的是,近日据报道,阿里巴巴近期对集团的技术、财务、人力资源、市场等中台业务进行了一轮调整分流。据了解,阿里巴巴中台业务分为技术中台和组织中台。技术中台主要用于提升开发效率,降低开发成本;组织中台则将各职能型业务收归集团。

在这次调整中,承担“技术中台”作用的CTO线一分为二:“数据中台”独立为子公司爱橙技术,由阿里原CTO吴泽明(花名:范禹)任CEO,新公司需要自己开拓业务和市场,自负盈亏;“业务中台”各团队并入了淘天集团,按照具体业务如营销、交易等,与原淘宝的技术线团队合并。

报道称,调整后吴泽明的管辖范围变化不大。淘天集团的技术线负责人余刚(花名:若海)仍向吴泽明汇报。吴泽明同时还管辖本地生活业务技术线。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn