麦格理予美团目标价190.9港元 维持“跑赢大市”评级

5月29日消息,麦格理发报告指,美团首季业绩好过预期,展现公司在宏观环境挑战下仍能具备良好营运效率及韧性,对其长期正面看法没有改变,但认为市场对到店和酒店业务竞争的担忧,可能会继续导致近期股价波动。由于增长是今年主要目标,管理层强调需要从第二季起加强对消费者及商家激励,麦格理预期可能会导致今年余下时间变现率遭摊薄及营销开支增加。

麦格理预测美团第二季核心本地商业收入将按年增长38%,经营利润将达到100亿元人民币,经营利润率料达30%。该行将美团今明两年经调整EBITDA预测下调3%及1%,目标价由195港元下调至190.9港元,维持“跑赢大市”评级。

与此同时,花旗发研报指,疫情过后社会经济复常,加上公司对商家及用户的激励措施奏效,美团核心业务今年首季录得强劲需求复苏,符合预期。花旗指,来自短视频平台的竞争依然激烈,但美团通过新的营销形式及解决方案,降低商家门槛,并加强用户参与度,同时透过加强对高星级酒店、商务旅行及出境游的拓展,有助捕捉不断增长的旅游需求。

花旗认为美团基本面实力仍然稳健,经营前景具弹性,维持“买入”评级,目标价由211港元上调至216港元,并将2023至2025年收入预测各上调1.5%、0.8%及0.6%,非国际财务报告准则下经调整利润净额预测则各上调42.6%、11.9及8%。

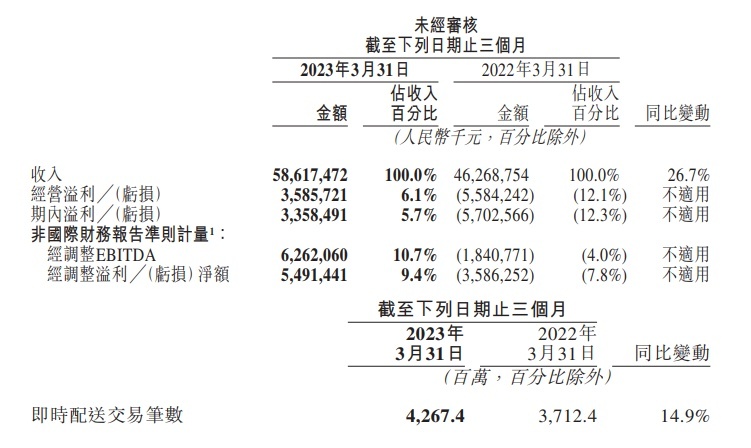

美团近日宣布公司截至2023年3月31日止三个月的未经审核综合业绩。2023年第一季度,美团的收入由2022年同期的人民币463亿元增长26.7%至人民币586亿元。2023年第一季度,美团的核心本地商业分部的经营溢利为人民币94亿元,较2022年同期的人民币47亿元增长100.7%。同时,2023年第一季度新业务分部的经营亏损持续收窄至人民币50亿元。美团于2023年第一季度的期内溢利为人民币34亿元(2022年同期则为亏损人民币57亿元),同比扭亏为盈。

2023年第一季度,美团核心本地商业分部收入同比增长25.5%至人民币429亿元,经营溢利同比增长100.7%至人民币94亿元,而经营利润率较2022年同期的13.8%增长至22.0%。即时配送交易笔数达42.674亿笔,同比增长14.9%。

美团闪购继续保持其高增长势头。在2023年第一季度,受交易用户数及交易频次双增长的驱动,订单量同比增长约35%。在第一季度的节假日期间,如春节、情人节及妇女节,美团平台上对礼物的实时配送需求大幅增加。2023年第一季度,年活跃商家数同比增长超过30%,非食专卖店、酒饮及鲜花保持高速增长。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn