SHEIN拿下全球购物应用榜第一

谁能想到,SHEIN在海外能这么强。

日前,海外权威机构PYMNTS最新发布2月份全球购物应用榜单,SHEIN连续七个月登上排行榜Top1。阿里旗下的速卖通和国际站则分别位列第二和第四,亚马逊位列第三。

能够保持半年以上的时间登顶全球榜单第一,可见SHEIN的影响力不容小觑。

SHEIN主打欧美市场,并主要经营女装,以及销售男装、童装、饰品、鞋、包等其他时尚用品。

近年SHEIN的扩张速度很快,比如在美国快时尚市场,2020年初SHEIN的市场份额仅为7%。目前为止,SHEIN占据了美国快时尚市场40%的份额。

而在其他海外市场,SHEIN的表现也十分亮眼。2021年,SHEIN是54个国家和地区中排名第一的iOS购物应用程序。

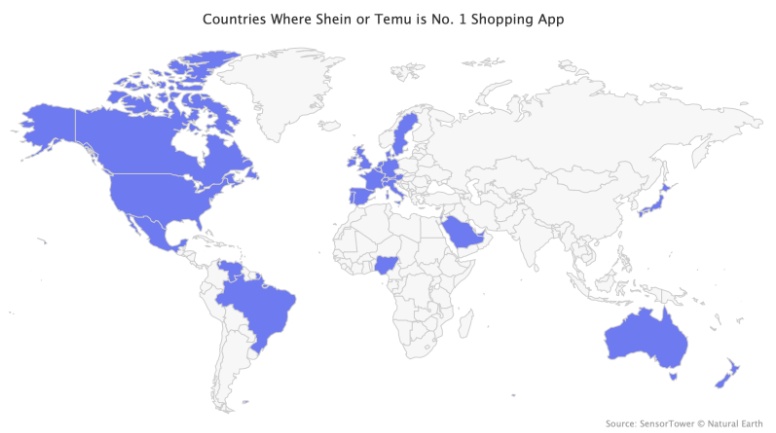

据去年5月数据研究公司Marketplace Pulse发布的相关报告,在全球GDP最大的50个国家中,Shein和Temu在25个国家登顶其购物应用下载量排行榜。Shein尤其在全球10个国家中排名第一。

图源:Marketplace Pulse

由此看来,一直以来,SHEIN在全球范围内的受欢迎程度都很高。用户方面,Statista数据显示,2023年1月1日至10月10日,SHEIN的应用程序在全球范围内的下载量约为2.08亿次,用户每次访问的平均时间约为8分钟。

营收方面,SHEIN在2022年实现营收240亿美元,同比增长52.8%,GMV约为300亿美元,同比增长50%,延续了前几年的增长势头。

据报道,与SHEIN有过合作的Authentic Brands Group创始人杰米·索尔特不久前公开透露,2023年SHEIN的营收远超外界预测的300亿美元。“SHEIN已经成为全球发展最快的时装零售商,甚至可能成为全球最大的时装零售商”。

去年8月,SHEIN收购了快时尚女装品牌Forever 21、Brooks Brothers以及锐步(Reebok)等知名品牌母公司SPARC集团三分之一股份,这将帮助SHEIN持续推动业务增长。

此前SHEIN高管的一份演示文稿向投资者透露,公司的目标是2025年实现年收入585亿美元。这意味着,SHEIN的年营收将超过零售巨头H&M和Zara现有的年销售额总和。

一直以来,SHEIN都走在快时尚的前沿地带,市场份额日益扩大。SHEIN从成立之初到成长为快时尚领域的巨头,首先,最为出名的供应链模式就是“小单快反”的返单方式。

这种模式使SHEIN能够迅速响应市场趋势,快速生产小批量的衣服。如果销量好,就迅速追加订单,避免了库存问题,还能满足全球各个市场消费者的个性化需求。

据官方披露,SHEIN的一件服装从打样到送到消费者的中,只需要短短20天。这种速度让SHEIN能够实现平均每天5000款上新,作为对比,老牌快时尚品牌ZARA每年仅能上新12000款。

此外,这种精准匹配市场需求,按需生产的方式极大地解决了库存积压的问题。据媒体报道,SHEIN的售罄率能保持在98%的水平,未销售库存水平低于2%。这已经是十分低的数字,毕竟传统服装企业的库存水平能达到30%-40%。

SHEIN的小单快返模式不需要将生产能力集中在几家大工厂上。相反,它可以选择与众多小型工厂合作,借此SHEIN能够更灵活调整生产计划和生产规模,优化整体供应链效率,提高交货速度。

其次,SHEIN提供的商品价格相对实惠,用低价抢夺用户心智。一直以来,SHEIN凭借低价策略走向全球市场,除了美国,SHEIN还进入了墨西哥、法国、英国、日本等多个国家及地区,依靠低价商品击败了zara、urban revivo、h&m等一众快时尚品牌。就美国市场而言,SHEIN各品类畅销款价格基本处在其他快时尚品牌的最低价格区间。

中金报告数据显示,同样一件普通的白衬衣,SHEIN售价13美元,H&M售价24.99美元,ZARA售价45.9美元。相比较起来,SHEIN比H&M便宜一半甚至,不到ZARA价格的三分之一。

成立之初,SHEIN采取独立站自营模式,也就是工厂将货物送到仓库后,其他环节由平台全权负责,包括商品定价、销售、营销、物流配送、售后等。上游供货商家只需提供货源,从而降低整体运营成本,节省下来的成本可以直接体现在商品价格上。

值得一提的是,去年5月份,SHEIN正式宣布将在全球市场推进平台模式 SHEIN Marketplace,开放第三方卖家入驻,而更多的品牌和卖家能够为消费者带来更丰富和多样性的产品。SHEIN的平台模式先在巴西试点,紧接着在美国市场推出,并将进一步向全球市场铺开。

另外,SHEIN利用多种营销渠道进行品牌推广。比如SHEIN最初在Google和Facebook等平台,同时在Facebook、Instagram和TikTok等社交媒体平台上大规模的广告投放,与知名网红或KOL合作,积累了超过2.5亿的粉丝,提高了品牌知名度和影响力,完成对全球消费者的心智塑造。

综合来看,SHEIN通过低价、供应链、高热度营销这三个大招,在竞争中脱颖而出。

自从Temu在美国迅速崛起后,Temu和SHEIN的纠纷就没断过。2022年12月,SHEIN在美国起诉Temu,指控其侵犯商标和版权,以及“虚假和欺骗性的商业行为”。

去年3月,SHEIN提交了新的修订诉状,进一步指控Temu商标假冒和侵权、版权侵权、商业诋毁以及不当得利等。

紧接着7月,TEMU也将SHEIN告上法庭,Temu在起诉书中称,SHEIN与8000余家中国独立服装制造厂商签订了排他协议以锁定供应链,利用市场支配力量逼迫服装厂商放弃与Temu的合作。此外,SHEIN还向Temu发送大量侵犯版权的虚假通知,扰乱其产品销售。

9月,Shein方面也再次提起诉讼,称Temu涉侵权其上千张图片,英国法院当时随即对Temu发布了临时禁令。今年2月,英国法院再次进行庭审,维持对Temu的禁令,要求其停止对Shein的相关侵权。

Shein和Temu之间的诉讼战背后反映了两家公司在跨境电商领域的激烈商业竞争。随着全球电商市场的快速发展,Shein和Temu都在努力扩大市场份额,寻求持续增长的机会。

随着市场的扩大,Shein和Temu都意识到,仅仅依靠单一的品类或市场定位已经无法满足日益多样化的消费者需求。

Shein通过拓展更多品类来扩大市场份额,而Temu则不断进军客单价更高的服装行业,以提升自身的盈利能力和市场地位,双方交集加大了矛盾冲突。

从SHEIN和Temu海外布局来看,双方都把低价策略当做抢占市场份额的关键武器。自去年上线以来,Temu以其更为激进的低价策略在市场上崭露头角,对SHEIN构成了不容忽视的挑战。

凭借低价策略,Temu已经扩张到了全球多个国家和地区。在日本,根据最新数据显示,今年1月,Temu的用户人数就已经成功突破了1500万大关。

Temu在日本仅用了35天,就达到了美国市场45天才达到的100万下载量,而且日本的人口仅为美国的1/3。

图源:Temu日本官网首页

在同类商品价格上,Temu平台的商品价格仅为SHEIN的53%-80%,甚至是SHEIN的核心服饰及鞋履品类,Temu的部分单品也能低至SHEIN的30%以上。

不过综合比较来看,SHEIN的供应链优势更加明显。Temu通过低价策略吸引消费者,而SHEIN则凭借供应链优势提升品牌竞争力。未来,两家公司如何在保持各自优势的同时,不断创新和拓展新的市场领域,将是它们面临的重要挑战。

总体而言,虽然SHEIN和Temu之间的竞争日益激烈,但亚马逊作为跨境电商的老大,其地位仍然难以被撼动。要想超越亚马逊,SHEIN和Temu需要继续提升自身实力,以应对市场的挑战和机遇。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn